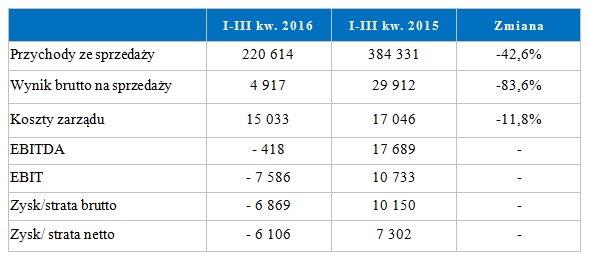

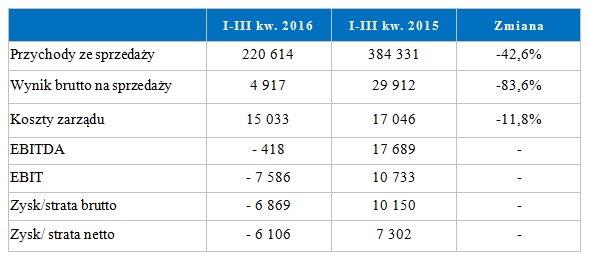

Grupa ZUE uzyskała w pierwszych trzech kwartałach 2016 r. skonsolidowane przychody ze sprzedaży na poziomie 220,6 mln zł (spadek o 42,6%) oraz stratę netto w wysokości 6,1 mln zł. Niższy poziom przychodów ze sprzedaży w okresie trzech kwartałów wynikał głównie z mocnego i sygnalizowanego wcześniej spowolnienia na rynku budowlanym infrastruktury kolejowej i miejskiej. Pomimo trudnego rynku, sytuacja ZUE jest stabilna. Grupa zawarła w 2016 roku umowy budowlane o wartości ok. 281 mln zł. Obecny portfel zamówień Grupy kształtuje się na poziomie ok. 683 mln zł.

Niższy poziom przychodów ze sprzedaży w okresie trzech kwartałów wynikał głównie z mocnego i sygnalizowanego wcześniej spowolnienia na rynku budowlanym infrastruktury kolejowej i miejskiej. Obecnie w tym zakresie spółka realizuje głównie kontrakty opiewające na mniejsze kwoty, co wpływa na rozdrobnienie portfela zamówień. Kontrakty realizowane są ze znacznie niższą niż osiągane w ubiegłych latach marżą.

Jednocześnie, ze względu na bardzo dobre perspektywy w najbliższych latach na rynku infrastruktury kolejowej i tramwajowej, zamiarem spółki jest utrzymanie potencjału wykonawczego na kolejne lata w zakresie sprzętowym jak i kadrowym, pomimo tego, że przy obecnej mniejszej skali realizacji robót budowalnych generuje to dodatkowe koszty. Jak zapowiada ZUE, firma nie będzie podejmować kroków w celu ograniczenia zatrudnienia. Jak podkreśla, profesjonalny i doświadczony zespół stanowi bowiem ważną przewagę konkurencyjną Grupy, a odtworzenie profesjonalnych kadr w warunkach przewidywanego ożywienia na rynku infrastruktury kolejowej i tramwajowej byłoby trudne.

Pomimo trudnego rynku, sytuacja Grupy ZUE jest stabilna. Grupa zawarła w 2016 roku umowy budowlane o wartości ok. 281 mln zł. Obecny portfel zamówień Grupy kształtuje się na poziomie ok. 683 mln zł.

Są perspektywyOd początku czwartego kwartału, Spółka złożyła także oferty z najniższą ceną w postępowaniach przetargowych (samodzielnie lub w konsorcjum) na łączną kwotę 654,7 mln zł netto, przy czym oczekiwana wartość wynagrodzenia z ww. kontraktów przypadająca na ZUE to ok. 404 mln zł. Dodatkowo oferta złożona przez konsorcjum z udziałem Spółki została wybrana jako najkorzystniejsza w postępowaniu przetargowym na kwotę 159,7 mln zł netto (wartość wynagrodzenia z ww. kontraktu przypadająca dla ZUE to ok. 53 mln zł). Ponadto Spółka obecnie uczestniczy w 20 postępowaniach przetargowych na łączną kwotę szacowaną na ok. 15,5 mld zł. O niektórych z nich pisaliśmy

tutaj.

Pomimo tegorocznego spowolnienia, ZUE obserwuje sygnały wskazujące na bardziej pozytywne perspektywy na 2017 rok oraz pozytywnie ocenia długofalowy potencjał rozwoju rynków, na których działa. Jak wskazuje firma, są one i będą obszarem znaczących inwestycji, w dużej mierze dofinansowywanych z funduszy Unii Europejskiej w ramach realizacji perspektywy budżetowej do 2020 roku. Grupa ZUE podkreśla, że jest doskonale przygotowana pod względem kadrowym oraz sprzętowym do pełnego wykorzystania wspomnianych perspektyw rynkowych.

WynikiZUE uzyskała w pierwszych trzech kwartałach 2016 r. skonsolidowane przychody ze sprzedaży na poziomie 220,6 mln zł (spadek o 42,6%) oraz stratę netto w wysokości 6,1 mln zł. Koszty zarządu po trzech kwartałach 2016 r. kształtowały się na poziomie 15 mln zł w porównaniu do 17 mln zł w analogicznym okresie ub.r., co oznacza spadek o 11,8%. Wartość środków pieniężnych w Grupie na koniec III kwartału 2016 wynosiła 108,9 mln zł.

mat. prasowe

mat. prasoweNa koniec III kwartału wskaźnik ogólnego zadłużenia wyniósł 0,5, czyli był porównywalny z odnotowanym rok wcześniej. Wskaźnik zadłużenia długoterminowego kształtował się na poziomie 0,1, podobnie jak po trzech kwartałach 2015 roku. Wartość niewykorzystanych linii kredytowych na koniec III kwartału tego roku opiewała na ponad 73 mln PLN (na poziomie skonsolidowanym). Wartość niewykorzystanych linii gwarancyjnych opiewała na ponad 307,5 mln PLN oraz 12,5 mln EUR na koniec III kwartału 2016 r. (na poziomie jednostkowym).